はじめに

どうもウルスです。社会の基盤を支える銀行システム。なんとAI適合度は9/10!。ということで、銀行業界について深ぼっていこうと思います。

銀行とは

銀行は信用に基づいている。顧客はその信用を疑うと、それは消えてしまう。

ウォーレン・バフェット

銀行は、金融の中心的な機能を果たす重要な制度です。具体的には、銀行は次のような機能を果たします:

-

預金の受け入れ: 顧客(個人、企業、または政府)は、銀行に資金を預けます。これは、普通預金や定期預金などの形をとります。

-

融資の提供: 銀行は預金を借り手(個人や企業)に貸し出します。これは、自宅の購入や企業の事業資金などのためによく使用されます。

-

決済システム: 銀行はチェック、デビットカード、クレジットカード、電子移転などを通じて、資金の送金と受領を容易にします。

-

金融サービスの提供: 銀行は、投資アドバイス、資産管理、保険、外貨取引、リスク管理など、他の多くの金融サービスを提供します。

-

資金の創出: 銀行は預金を通じて新たな資金を創出します。これは「預金の倍数効果」と呼ばれ、銀行が経済の成長を支える重要な役割を果たします。

銀行は、これらの活動を通じて、金融体系の安定と経済の健全な成長を支える役割を果たしています。

歴史

銀行の歴史は非常に古いもので、その起源は古代の金融取引にまで遡ります。古代の文明、例えばバビロニアや古代エジプト、古代ローマでは、金融取引や貸し付けが存在しました。これらの早期の金融活動の中には、現代の銀行取引の多くの特徴が含まれています。

中世のヨーロッパでは、金貸しや貨幣の交換を行う商人が銀行業務の初期形態を担っていました。14世紀のイタリアの商業都市、特にフィレンツェ、ジェノヴァ、ヴェネツィアでは、今日我々が理解する銀行の形態が発展しました。ここでは、預金、貸付、通貨の交換、手形の引き受けなど、現代の銀行業務の多くが行われました。

19世紀になると、銀行業は工業化と共にさらなる進化を遂げました。銀行はより大きな規模で事業を行うようになり、新たな金融商品やサービスを開発しました。また、この時期には中央銀行が登場し、金融政策と経済の安定化を担当しました。

世界の銀行

世界の銀行の歴史は、金融と経済の進歩と密接に結びついています。また、地域ごとに特異な形状と形式を持つ一方で、共通のパターンも見られます。以下に、いくつかの重要な時点を強調します。

-

古代の金融: 最初の"銀行"は古代バビロニア、エジプト、ギリシャ、ローマで見ることができます。ここで行われた金融取引の多くは、現代の銀行業務の原型となりました。

-

中世ヨーロッパ:14世紀のイタリア、特にフィレンツェ、ジェノヴァ、ヴェネツィアの商人が、預金、貸し付け、通貨交換などの現代の銀行業務を開始しました。

-

近代の銀行:近代の銀行制度は、17世紀と18世紀のヨーロッパで発展し、その後世界中に広がりました。この時期には、銀行が企業の成長と経済発展を支えるための新たな金融製品を開発するようになりました。

-

中央銀行の成立:19世紀になると、各国で中央銀行が設立され、金融政策と経済の安定化を担当するようになりました。

日本の銀行

日本の銀行の歴史は、明治時代に西洋の銀行制度を導入することから始まり、その後国内の経済状況とともに変化してきました。

-

明治時代: 明治維新後、日本は西洋の近代化を追求し、1872年に初の国立銀行である大蔵省銀行(後の日本銀行)が設立されました。これが日本の銀行システムの基盤を形成しました。

-

戦間期と第二次世界大戦: 戦間期には、金本位制の採用や昭和金融恐慌など、国内外の経済状況に対応するための銀行制度の改革が行われました。第二次世界大戦中は、戦時経済の管理の一部として銀行が政府により強く管理されました。

-

戦後の復興と高度経済成長: 戦後、連合国の占領下で日本の銀行システムは再編され、それにより個別の商業銀行が設立されました。戦後の復興期と高度経済成長期には、銀行は企業の資金調達に重要な役割を果たしました。

-

平成時代のバブル経済とその崩壊: 1980年代後半から1990年代初頭のバブル経済期には、不動産や株式への過度な投資が行われました。バブルの崩壊後、銀行は大量の不良債権を抱え、金融危機に直面しました。これに対応するために、銀行の再編と規制緩和が進められました。

-

21世紀の銀行: 21世紀に入ると、グローバル化と情報技術の進歩の中で、日本の銀行は新たな挑戦と機会に直面しています。デジタルバンキングの発展やフィンテックの台頭など、銀行業界は大きな変化を経験しています。

以上のように、日本の銀行の歴史は、西洋の制度の導入から始まり、経済の発展とともに進化してきました。

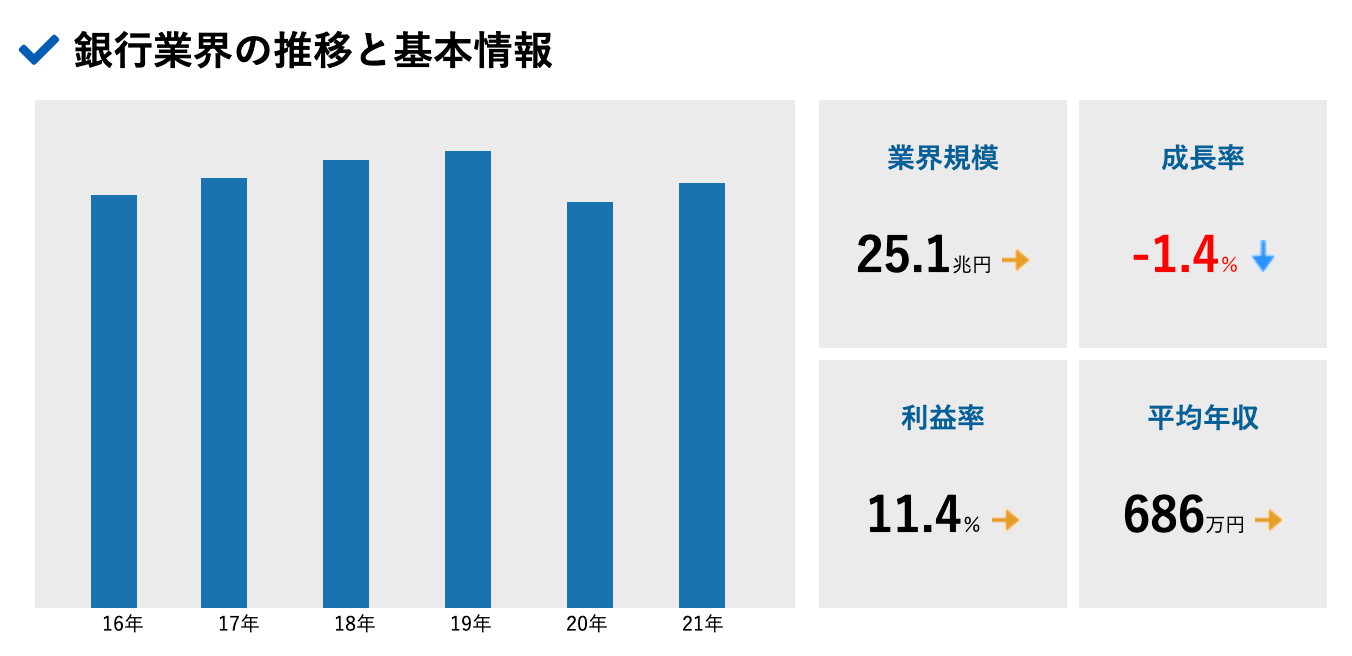

市場規模

世界

約2兆5,403億米ドル(2021年、300兆円)

日本

日本の市場規模は25兆円程度。

引用:業界動向サーチ

課題

世界

世界の銀行業界は多くの課題に直面しています。以下に、いくつかの主要な課題を挙げます。

-

デジタル化の進行: フィンテックの台頭とデジタル技術の進歩は、銀行が自身のビジネスモデルを再考する必要性を生じさせています。オンラインバンキングやモバイルバンキング、ブロックチェーン技術、AIの活用など、新たな技術をどのように統合し利用するかは大きな課題です。

-

規制とコンプライアンス: 金融危機以降、銀行に対する規制は厳しさを増しています。これらの規制に適合し、コンプライアンスを確保することは、資源と労力を要求します。

-

低金利環境: 多くの先進国で続く低金利環境は、銀行の収益性を圧迫しています。銀行は利息収入が減少する中で、新たな収益源を見つける必要があります。

-

サイバーセキュリティ: デジタル化の進行に伴い、銀行はサイバー攻撃のリスクにさらされています。顧客情報の保護とシステムの安全性を確保するための対策が求められています。

-

環境社会貢献(ESG)への取り組み: 銀行は、社会的な価値を生む活動を支援し、自身の事業活動が環境に及ぼす影響を最小化することが求められています。具体的には、持続可能なプロジェクトへの投資や、環境リスクへの適切な対応が必要です。

これらの課題に対応するためには、銀行は革新的な解決策を見つけ、自身の業務を適応させる必要があります。

日本

日本の銀行もまた、グローバルなトレンドと国内の特異な状況により、多くの課題に直面しています。以下に、主要な課題をいくつか挙げてみます。

-

超低金利環境: 日本銀行の長期間にわたる超低金利政策は、銀行の利益を圧迫しています。預金から得られる利息収入が減少し、新たな収益源を見つけることが求められています。

-

人口減少と高齢化: 日本の人口減少と高齢化は、銀行業界に大きな影響を与えています。顧客基盤が縮小し、ローカル銀行は特にこの影響を受けています。

-

デジタル化とフィンテックの進展: デジタルバンキング、AI、ブロックチェーン技術などの新技術の進歩は、銀行業界のビジネスモデルを変える可能性があります。また、これらの技術を銀行業務にどのように統合し利用するかは大きな課題です。

-

コンプライアンスと規制: 銀行業界は、金融犯罪の防止、個人情報保護、コーポレートガバナンスの改善など、厳しい規制とコンプライアンス要件に対応する必要があります。

-

ESG(環境、社会、ガバナンス)への対応: 社会的責任を果たすために、銀行はESGに対する取り組みを強化する必要があります。持続可能なプロジェクトへの投資や、環境リスクへの適切な対応が求められています。

これらの課題を克服するために、日本の銀行は革新的な戦略と解決策を模索し、自身のビジネスモデルを適応させる必要があります。

AI活用法

世界

AI(人工知能)は銀行業界でも幅広く利用されており、様々な業務プロセスの効率化や新たなビジネス機会の創出に寄与しています。以下に、その具体的な例をいくつか挙げます。

-

不正検出とセキュリティ: AIは大量のトランザクションデータを処理し、異常なパターンや詐欺行為を検出するのに役立っています。また、AIを用いて顧客認証の安全性を高める手段も開発されています。

-

リスク管理とクレジットスコアリング: AIと機械学習は、膨大な量の財務データや個人の情報を解析し、リスク評価やクレジットスコアリングを行うのに活用されています。これにより、より正確で個別化されたリスク評価が可能になっています。

-

顧客サービス: AIはチャットボットやバーチャルアシスタントの形で、24時間顧客サービスを提供するのに利用されています。これらのシステムは、顧客の質問に即座に対応したり、簡単な銀行取引を支援したりします。

-

パーソナライズドマーケティング: AIは顧客の行動データを解析し、個々の顧客に最適な商品やサービスを推奨するのに活用されています。

-

投資判断の支援: AIは大量の市場データを解析し、投資家に対して投資の機会やリスクを提示するのに役立っています。

-

業務プロセスの自動化: AIとロボットプロセス自動化(RPA)は、銀行内のルーチン業務(例えば、データの入力や文書の作成)を自動化し、効率化するのに使われています。

これらの例は、AIが銀行業界における業務改善や革新に大いに寄与していることを示しています。しかし、AIの活用はそれだけにとどまらず、その他の金融サービス領域や新たなビジネスモデルの創出にも関与しています。

日本

日本の銀行でも、AI(人工知能)の活用が進められています。以下に、その具体的な例をいくつか挙げます。

-

チャットボットとバーチャルアシスタント: 顧客とのコミュニケーションを円滑にするために、AIを活用したチャットボットが導入されています。これらは、顧客からの問い合わせへの対応や、簡単な銀行取引をサポートします。

-

不正検出とリスク管理: 金融取引に関するデータを解析し、不正行為を早期に検出したり、クレジットリスクを評価したりするためにAIが活用されています。これにより、詐欺を未然に防ぎ、顧客の資産を保護します。

-

顧客サービスのパーソナライゼーション: AIは、個々の顧客の行動パターンを解析し、それぞれに最適なサービスや商品を提供するのに使われています。

-

業務プロセスの自動化: ロボットプロセス自動化(RPA)と組み合わせて、一部の銀行はルーチン業務の自動化を進めています。これにより、時間とコストを節約し、人間のエラーを減らすことができます。

-

投資アドバイス: AIは、大量の金融データを解析し、投資家に対する個別化された投資アドバイスを提供するのに使われています。

-

顧客の信用評価: AIは、従来のクレジットスコアリングに加え、ソーシャルメディアのデータや消費行動データなどを解析し、より緻密な信用評価を行うために使用されています。

これらは、日本の銀行がAIを利用している一例です。AIは引き続き金融業界の発展を推進し、より効率的かつパーソナライズされたサービスを顧客に提供するための重要なツールとなっています。

仮想通貨と銀行

通常とは異なる情報ですが、銀行も仮想通貨を取り入れるトレンドがあるので下記補足します。

仮想通貨とは

仮想通貨(または暗号通貨)は、デジタルまたはバーチャルな資産で、暗号化技術を使用して、取引のセキュリティを確保し、新しい単位の生成を制御します。ビットコインは最もよく知られた仮想通貨で、ブロックチェーンという分散型台帳技術を基盤としています。仮想通貨は、中央銀行や政府が発行する通貨(フィアット通貨)とは異なり、分散型のネットワークによって運用されます。

銀行と仮想通貨の関係

当初、銀行とその他の伝統的な金融機関は、ビットコインなどの仮想通貨を懐疑的に見ていました。しかし、近年ではその態度は変わりつつあり、いくつかの銀行は仮想通貨やブロックチェーン技術を活用する方法を探求しています。仮想通貨は送金を迅速かつ安価に行う可能性があり、またブロックチェーンは銀行の業務プロセスを透明化し、効率化する可能性があります。

それでもなお、仮想通貨にはリスクがあります。価格の高い変動性、詐欺やハッキングへの脆弱性、規制当局との衝突などが挙げられます。これらのリスクを考慮に入れつつ、銀行は新たな金融技術を活用して、サービスの提供方法を進化させる可能性があります。

仮想通貨でのAI活用

以下は仮想通貨でのAI活用についての記述です。

-

市場分析と予測: AIは仮想通貨の市場データを解析し、価格トレンドを予測するのに利用されます。これにより投資家は投資戦略をより適切に策定することができます。

-

取引ボット: AIを用いた自動取引ボットは、仮想通貨の価格変動に基づいて自動的に売買を行います。これにより、高い頻度で取引を行うことが可能となります。

-

ブロックチェーンの分析: AIはブロックチェーンのデータを分析するのにも使われます。これにより、特に不正行為や異常なパターンを早期に発見することが可能となります。

-

リスク管理とセキュリティ: AIはリスク評価とセキュリティ強化にも役立ちます。例えば、AIは潜在的なセキュリティ脆弱性を検出し、攻撃やハッキングを防ぐのに利用されます。

これらはAIが銀行と仮想通貨の業界でどのように活用されているかの一例です。AIはさまざまな場面で活用され、業界全体の効率化とサービスの向上に寄与しています。

さいごに

銀行は雨の日に傘を取り上げ、晴れの日に傘を貸す

半沢直樹

借りたら返す。当たり前のこと。かもしれない。そして、時には、倍返し。では本質的にお金が必要な人に必要な額の倍を渡したらどうなるだろう。寄付もギブもマーケットイン。プロダクトアウトの新モデルが求められる時代なのかもしれない。

2023 時は心 ウルス